五煤企受益山西“5+2”整合

[2015-12-22 16:20:31]详细说明:

8月11日,西山煤电(36.18,-0.82,-2.22%)率先吹响了煤炭涨价的号角。“西山煤电涨价可能只是个开始。”业内人士说。而涨价背后的推动力,除了供求关系之外,更重要的是正在加速进行的山西煤炭业重组:产能集中与控制加大了山西煤企的定价权。

在山西省上半年GDP增速为-4.4%的数字公布后,人们更多地看到的是昔日的煤炭大省的沦落,但更真实的背景是,山西更加坚定地推动煤炭整合,从煤炭大省向煤炭强省跨越,以谋求更多全国煤炭资源控制权。一场围绕省内煤炭重组的“狩猎”行动已全面展开:目标是全省2000余座中小煤矿,以及超过2.2亿吨的煤炭资源。

8月11日,《投资者报》从山西省煤炭工业厅了解到,山西省内11个市的煤企重组整合方案7月底已通过审查。而且山西省政府要求,8月20日前各市政府须将兼并重组整合煤矿变更证照等有关资料进行上报。“狩猎”自7月中下旬启动后,速度明显加快。

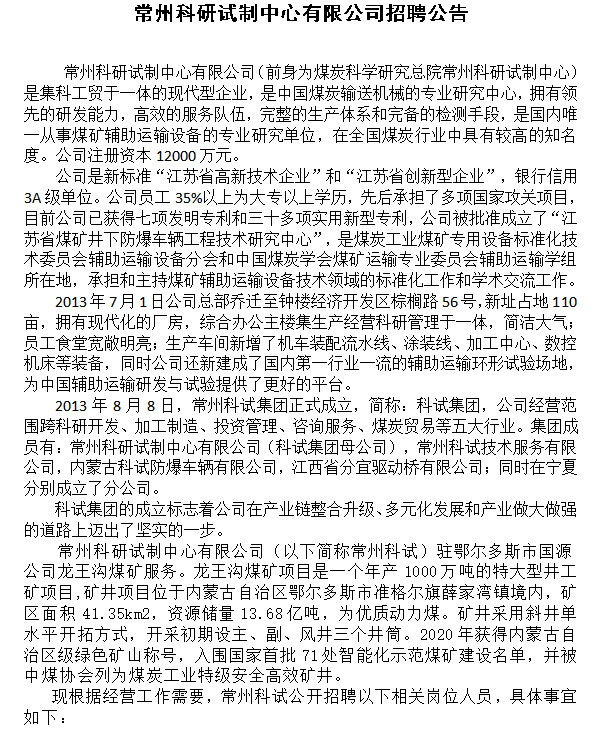

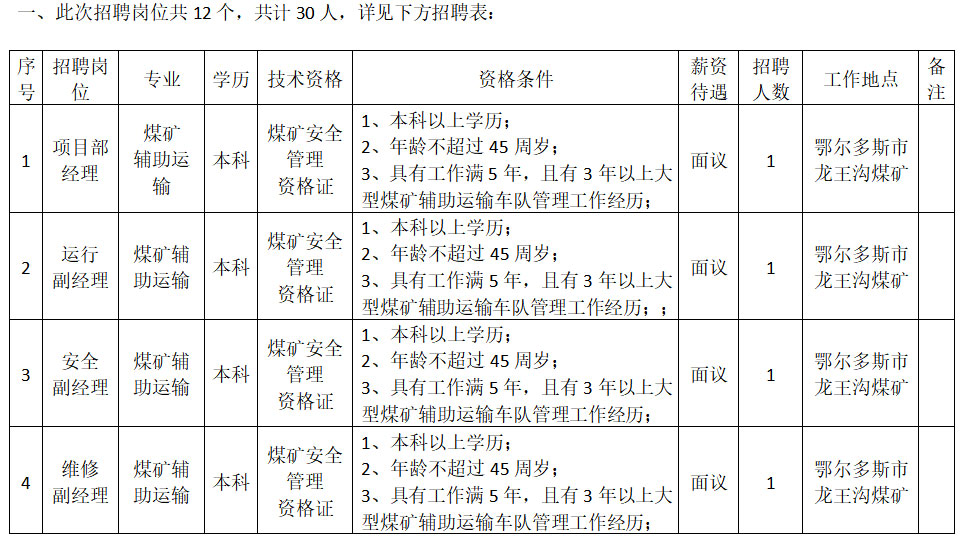

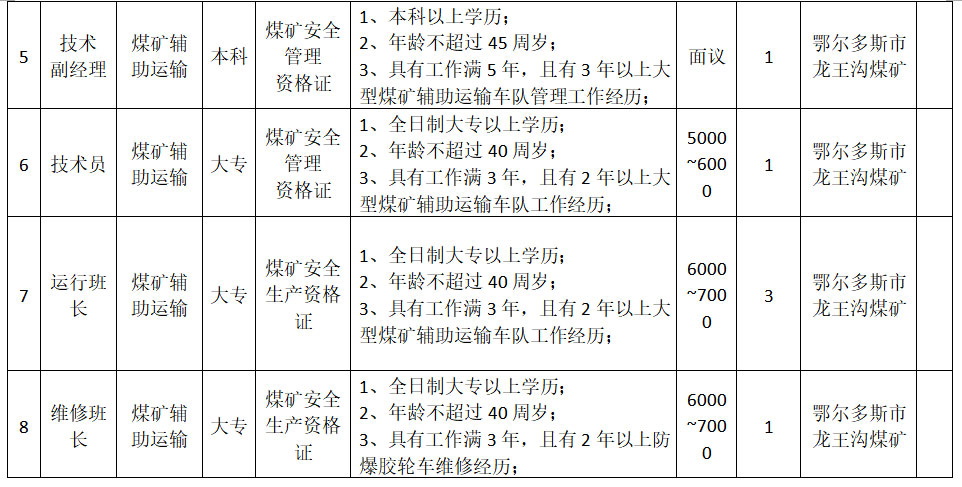

“狩猎”规则仍是意料之中的国进民退,“狩猎”队伍除山西五大煤炭集团外,新增了山西煤销集团和山西煤炭进出口集团。最终结果将是,上述七大集团中的三家产能将升至亿吨级的特大型煤炭集团,4家将变身5000万吨级以上的大型煤企,国企成为最大赢家。

而近年成为中国富豪代名词的“煤老板”则成为最大输家。他们经营的小煤矿由于产能达不到300万吨/年的红线而被迫沦为猎物。7月,原本是小煤矿忙于复产的高峰,但今年等待他们的是被国有大煤矿吞掉的命运。

从减少“红黑”到多重博弈

2004年起,山西就曾有过一轮煤炭整合,不过当时主旨是“煤炭产权改革”,初衷简单明了,一是为了遏制频频发生的矿难(红),二是为了减少由于小煤矿太多造成的严重污染(黑)。

在经历了5年的发展后,由于煤电格局的改变以及政策的新走向,使得山西煤炭重组由简单的产业整合变成多重利益间的博弈。

首先就是省政府与地方政府间的博弈。山西省政府无疑重视煤炭生产的安全,重组的一个重要目的是尽快将安全责任转嫁出去,要求大集团尽快接管煤矿。为加快进程,省政府给各大煤炭集团提出的条件是只需支付小矿主缴纳资源价款的1.5倍。

而地方政府最大的意愿是尽快恢复生产,以拉动经济。同时为保证地方利益而向整合方提出一定控股比例、缴纳基金、低价优先向当地供应一定比例原煤等条件。

其次是国有大煤矿与民营煤矿之间的博弈。国有大型煤炭集团由于承担安全责任,需要大量改造投入,并不急于复产,而是要求取得绝对控股权,成为重组最大赢家,但小煤矿主由于失去资源议价能力,仅以资源折价取得少数股权,成为整合的最大输家。

最后是煤企与电企间的博弈。狩猎队伍中也有五大电力集团的身影,为实现煤电联营,减弱对煤炭企业的依赖,电力集团纷纷借机收购山西民营煤矿。

电力集团的行为让七大煤炭集团的重组多了一份紧迫,“原本2011年完成的计划,可能会提前到2010年完成。”同煤集团杨女士向《投资者报》表示。

2.2亿吨产能盛宴

山西省煤矿数量最多时曾经超过1万座,整体呈现多、小、粗、散局面。尽管到去年年底,全省煤矿从2002年的5255座减少到2600座,压减比例高达50%,但小煤矿数量仍太多,年产能30万吨以下的小型矿井有1701座。生产矿井1933座,平均单井规模36万吨,远低于内蒙古70万吨的平均单井规模。

今年4月,省政府下发《关于进一步加快推进煤矿企业兼并重组整合有关问题的通知》,确定到明年年底前,要将全省煤矿压缩成1000个,每个年产能不低于300万吨,且单井年产能不低于90万吨/年。这意味着,山西全省2000余座煤矿被兼并重组,涉及产能超过2.2亿吨。

由于年产能在30万吨以下的矿井将淘汰关闭,产业集中度大幅提升,重组整合后办矿主体由2200多个减少到100家左右。

办矿体制也将改变。山西将形成以同煤、焦煤等国有大集团和国有控股公司为主导、多种经济并存的办矿体制。国有大集团大公司、央企和省外大集团、地方国有骨干企业矿井数占到全省的82%,产能占全省的84%。

最终形成4个亿吨级、3个5000万吨级、10个1000万吨级的大集团大公司,这是此轮山西煤炭重组的最终目标。

“5+2”整合模式

7月15日,山西晋中、阳泉、吕梁、临汾各市的煤炭资源整合兼并重组方案相继获批,并与整合主体签订框架协议,参与整合的七大煤炭集团划分势力范围也由此开始,8月重组已全面展开。

大型煤炭集团能够快速“跑马圈煤”,得益于山西省政府确立的“大集团先行”战略——“一个矿区尽可能由一个主体开发,一个主体可以开发多个矿区”,大型集团在整合中处于主导地位。

同煤集团主要重组古交地区15座煤矿,以及大同矿区、轩岗矿区、朔南矿区和河保偏地区煤矿,并整合临汾95座煤矿。同煤集团杨女士表示,此前已成功兼并重组了大同、朔州、忻州、古交、河曲、柳林等市、县的18座煤矿。

大同市市长耿彦波表示,整合后,同煤集团可年新增生产能力2700万吨,加上塔山、同忻、东周窑、马道头4个千万吨特大型矿井的建成达产,以及原先年产4600万吨的29座煤矿,“同煤集团可望在3年内实现亿吨级目标”。

焦煤集团今年5月专门成立了山西煤钢联能源开发有限公司,该子公司的首要任务就是参加山西省内煤炭资源整合工作,主要整合吕梁、临汾、晋中地区煤矿。

潞安集团的势力范围以临汾、左权、宁武、静乐、襄垣、故县、寿阳等地部分煤矿为主,其中,临汾就有41座煤矿属于其整合范围。而晋煤集团主要整合临汾70座煤矿。阳煤集团下属上市公司国阳新能(40.01,-1.63,-3.91%)(600348.SH)不久前也成立了“国阳投资公司”,以参与省内煤炭资源整合工作,目前在临汾、左权、清徐等地区已获得部分煤矿整合权。

作为新进入者,山西煤运集团和山西煤炭进出口集团也在为5000万吨产能加速布局。前者在晋中、阳泉、吕梁取得105座煤矿的整合权,规划产能达2970万吨/年。加上此前在太原、临汾两地获得的2290万吨产能,该公司目前已获得5200多万吨/年的煤炭产能。后者已在大同、忻州、吕梁、临汾等地获批了总储量超过20亿吨的资源整合,并在晋城地区圈定一块52平方公里的煤田。

不过,整合主体中还有中煤集团,是此次山西省政府指定的整合主体中唯一的央企。中煤能源(13.04,-0.49,-3.62%)(601898.SH)董秘周东州表示,中煤成为整合主体是因为中煤集团在山西有较多煤矿,中煤集团被指定为朔州市整合主体。

三种重组方式

目前来看,重组主要采取直接出让、利润分成、联合投资三种模式。

潞安集团重组宁武当地煤矿就采取直接出让模式。当地“煤老板”直接出让的主要原因是觉得小煤矿与大煤企地位不对等。

部分煤老板原本打算将矿作价入股潞宁煤业,但“由于谈判时见不到总公司领导,感觉自己太渺小,没有安全感”,最终多半 “卖掉了事,以免日后麻烦”。一位山西煤老板对《投资者报》表示。事实上,在一个大型煤炭集团里,一个数十万吨产能的煤矿入股,所占股份难超1%,煤老板也难有话语权。

同煤集团轩岗煤电公司整合宁武煤田时采取利润分成的模式。去年8月29日,轩岗公司与河津市虎峰煤业公司签署仪式。分两步进行,先是矿井产出的煤炭全作为轩岗公司对重组后公司的出资,而轩岗公司派出人员工资、福利都计入生产成本,同时虎峰公司付给轩岗公司15元/吨的管理费;待采出的煤炭价值达到51%的出资额后,产生的利润开始按51:49的比例分配。

阳泉煤炭重组时要求配合再建立一个同等投入的企业,这一政策看起来是与煤老板合资,但却让煤老板有些后怕。按规定,山西省的矿井生产规模不低于90万吨。如果要新建一个矿井,规模90万吨,按照400元/吨的成本投入,那也就意味着要拿3.6个亿出来,如果再在地上兴建一个同等规模的企业,需要再投入3.6个亿,这对煤老板而言,难度不小。

尽管目前三种模式都在进行,但要真正完成重组仍有几个难题待破。如土地评估和采矿权等问题,这些问题将直接影响五大煤炭集团整体上市进程。而另一个难题是,国家曾将对煤业集团的拨款改为贷款,后又将贷款变作投资,代表国家出资,目前五大煤业集团或多或少都有类似问题,且规模不小,国家拨款变成股权后如何确定其股权数额存在难度。

五煤炭股受益

山西此次煤炭重组规划,为五大煤业集团整体上市提出了较明确的时间表:力争在2010年内实现晋煤集团的蓝焰股份上市;力争2012年前,有1~2家煤业集团整体上市,2015年前五大煤业集团基本完成整体上市,这将使山西煤炭上市公司后备资源量和产量均有较大增长潜力。

除晋煤集团外,五大集团中的其余四大集团均已实现部分资产上市。同煤集团旗下有大同煤业(41.09,-1.62,-3.79%),焦煤集团旗下有西山煤电和山西焦化(9.27,-0.54,-5.50%),潞安集团旗下有潞安环能(44.71,-1.65,-3.56%),阳煤集团旗下有国阳新能。

《投资者报》认为,从消除同业竞争的角度出发,五大集团的煤炭资产将全部装入上市公司,实现煤炭资产整体上市。目前来看,即使不算重组后产能的注入,以上五家煤炭上市公司从集团获得资产注入的空间也非常大。

以去年底的数据看,同煤集团煤炭产量约7000万吨,储量892亿吨,其中大同煤业产量为2026万吨;山西焦煤集团原煤产量完成8029万吨,煤炭保有储量503亿吨,其中西山煤电原煤产量1619万吨;阳煤集团矿区地质储量120亿吨,可采储量63亿吨,是我国最大的无烟煤生产企业,其中国阳新能产量仅1774万吨;潞安集团煤炭资源储备超过400余亿吨,其中潞安环能原煤生产为2577 万吨。

从未来国家煤炭产业政策看,整合重组将贯穿2009~2010年的煤炭行业投资主题。两类煤炭股的投资机会值得关注:一是煤种选择上,可关注动力煤为主的大同煤业和焦煤为主的西山煤电;一是可关注收购潜力较大的国阳新能。

西山煤电将成为焦煤整合平台。焦煤集团是我国最大的焦煤企业,也是山西省属唯一的炼焦煤企业。山西省炼焦煤仅30%左右产量集中于山西焦煤集团体内,其余70%则广泛分布在吕梁和临汾地区的小矿主手中,由于产能分散,焦煤资源整合潜力很大。西山煤电未来除了上市公司自身拿下整合资源外,兴县矿区产能明年释放和内蒙煤矿开发将是未来导致业绩较快扩张的两大亮点。

国阳新能将成为无烟煤整合平台。国阳新能最近公告,拟设立国阳新能投资有限责任公司,注册资本4.5 亿元,主动参与山西煤炭资源整合和煤矿的兼并重组。山西省内无烟煤有45%左右集中在晋城及阳泉两大煤业集团。近几年,公司一直希望通过收购集团煤炭资产来解决关联交易困扰,集团对此也非常支持。去年集团陆续通过采矿权转资本金方式,完成了开元矿、五矿、新景矿的采矿权归属工作。整体上市可期。

不过,上述煤炭集团旗下主营业务,除了煤炭外,都有大量非煤业务。比如,阳煤集团除原煤外,还有化工、铝电、建筑和房产等,而近两年来,煤炭毛利润均在50%以上,其他行业盈利并不稳定,如焦炭、铝、电力在2008年普遍亏损,如果这些资产也注入上市公司,将摊薄上市公司利润。因而,各集团整体上市方案如何,直接影响上市公司的未来。